Wprowadzenie w spółce formy opodatkowania na zasadach ryczałtu od dochodu spółek zwanym CIT estońskim wiąże się z przeprowadzeniem weryfikacji sposobu prowadzonej ewidencji księgowej w firmie. Zasadniczo Księgi Handlowe prowadzi się z uwzględnieniem przepisów ustawy o rachunkowości. Tak też przygotowuje się okresowe sprawozdania: Bilans oraz Rachunek Zysków i Strat. Na co jednak zwrócić uwagę podczas wdrażania CIT estońskiego w dziale księgowym?

|

Spis treści:

- Wdrożenie ryczałtu od dochodu spółek - formalności

- Polityka rachunkowości

- Plan kont

- Zapłata podatku

- Sprawozdania

|

1. Wdrożenie ryczałtu od dochodu spółek - formalności

Przejście na formę opodatkowania zwaną CIT estoński to przede wszystkim obowiązek powiadomienia Urzędu Skarbowego. Zawiadomienie wysyła się do końca pierwszego miesiąca, kiedy rozpoczynamy stosowanie przepisów o ryczałcie od dochodów spółek. Zatem jeśli wprowadzamy zmiany z początkiem roku to zawiadomienie ZAW-RD wysyłamy do końca stycznia, jeśli przechodzimy na nowa formę rozliczenia w ciągu roku np. od 1 czerwca zawiadomienie składamy do końca 30 czerwca.

|

WAŻNE!

Podatnik ma możliwość przejścia na estoński CIT w każdym momencie, także w trakcie miesiąca. Ze względu jednak na przejrzystość zapisów danego okresu praktyczniejszym rozwiązaniem będzie przejście na ryczał od dochodów spółek z początkiem kolejnego miesiąca. |

Kolejna ważną czynnością jest przygotowanie sprawozdania za rok obrotowy przed wejściem na CIT estoński oraz rocznego rozliczenia podatkowego CIT-8.

W zakresie sprawozdania za ostatni rok przed wejściem w reżim CIT-u estońskiego podatnik jest obowiązany wyodrębnić w kapitale własnym spółki:

- kwotę zysków niepodzielonych i kwotę zysków podzielonych odniesione na kapitały, wypracowane w latach poprzedzających pierwszy rok opodatkowania ryczałtem,

- kwotę niepokrytych strat poniesionych w latach poprzedzających pierwszy rok opodatkowania ryczałtem.

W okresie obowiązywania „tradycyjnego CIT” spółka z pewnością ewidencjonowała koszty i przychody, które były odmiennie ewidencjonowane dla celów podatkowych i bilansowych. Najczęstsze tego rodzaju operacje dotyczą księgowania odsetek naliczonych a niezapłaconych czy różnic kursowych z wyceny bilansowej a także odmiennego księgowania amortyzacji. W tym wypadku zobowiązani jesteśmy przygotować tzw. korektę wstępną. Różnice, które wynikają z odmiennej klasyfikacji dla celów prawa podatkowego oraz prawa bilansowego, wraz z informacją o podatku należnym załączamy do deklaracji CIT 8 w załączniku CIT/KW

2. Polityka rachunkowości

Przygotowana w firmie polityka rachunkowości może, ale nie musi wymagać pewnych korekt. Ponieważ jak już wspomniano wprowadzenie innej formy opodatkowania, czyli CIT estońskiego nie jest związane ze zmianą ewidencji księgowej, wyceną aktywów i pasywów oraz ustaleniem wyniku finansowego. Księgi Handlowe prowadzi się w oparciu przepisów o rachunkowości, ustawa ta nie zawiera wytycznych związanych ze sposobem ewidencji kategorii podatkowych.

W przypadku jednak, gdy polityka rachunkowości zawiera wytyczne związane z prowadzeniem oddzielnych kont i ewidencji dla potrzeb wyliczenia podatku (różnice między prawem bilansowym a podatkowym), po weryfikacji można, usunąć tego rodzaju zapisy.

Jeśli natomiast rozbudowujemy zakładowy plan kont o konta związane np. z ewidencją dla potrzeb wyliczenia ryczałtu z tytułu ukrytych zysków i dochodów z tytułu wydatków niezwiązanych z działalnością gospodarczą stosowne zapisy powinny znaleźć się w polityce rachunkowości.

Podkreślić należy, że brak polityki rachunkowości bądź brak zawartych w niej precyzyjnych zasad ewidencji dla potrzeb CIT estońskiego może być uznane jako zarzut nierzetelności prowadzenia ksiąg rachunkowych a to z kolei skutkować może utratą prawa do stosowania ryczałtu.

3. Plan kont

Ewidencja wydatków nie związanych z działalnością i ukrytych zysków

Dla potrzeb ewidencji zdarzeń gospodarczych w CIT estońskim wskazane jest zmodyfikowanie planu kont, czyli dodanie kont, na który wprowadzane będą zapisy generujące obowiązek podatkowy. Zależnie od potrzeb i mnogości zdarzeń gospodarczych w spółce możemy zastosować dwa warianty konfiguracyjne.

Pierwsza propozycja to rozbudowa bądź zmiana na poziomie kont analitycznych w poszczególnych kategoriach kosztowych. Na przykład w przypadku wydatków związanych z amortyzacją samochodów używanych przez członków zarządu czy wspólników rozpoznać należy, zgodne z przepisami, kategorię wydatków jako ukryte zyski. W „tradycyjnym CIT” najczęściej w planie konta wyodrębnione są konta służące ewidencji amortyzacji podatkowej i niepodatkowej, które nie mogą zgodnie z ustawą być uznane za koszty podatkowe (uwzględniane w podstawie naliczania podatku). W CIT estońskim taka kategoria nie obowiązuje. Tego rodzaju wydatki możemy zapisywać na utworzonym koncie analitycznym do konta z zespołu „4” Amortyzacja. Modyfikacja w tym wypadku będzie polegała na zmianie nazwy i konfiguracji konta, zależnie od możliwości programu, z którego korzystamy. Możliwe jest zatem usuniecie podziału na konta KUP i NKUP a dodanie do konta wynikowego na poziomie analityki konta do ewidencji amortyzacji z podziałem amortyzacja nie uwzględniana i amortyzacja uwzględniania w ukrytych zyskach. Podobne konta możemy utworzyć dla potrzeb ewidencji wydatków związanych z eksploatacja samochodów czy wynagrodzeń.

Przykład

W firmie dokonano zakupu paliwa do samochodu, który nie jest używanego wyłącznie na cele działalności gospodarczej. Faktura na kwotę netto 100,00 plus VAT 23,00. Rozpoznano zatem dochód z tytułu wydatków niezwiązanych z działalnością.

Księgowanie

401-1 koszty eksploatacyjne

WN 401-1-1 koszty paliwa kwota 50,00

WN 401-1-2 koszty paliwa/ ukryty zysk kwota 61,50

WN 221-1 VAT naliczony kwota 11,50 (50% z faktury)

MA 202-x Rozrachunki z dostawcami kwota 123,00

Lub

WN 401-1 koszty eksploatacyjne 115,50

WN 221-1 VAT naliczony kwota 11,50 (50% z faktury)

MA 202-x Rozrachunki z dostawcami kwota 123,00

WN 480 Ukryty zysk kwota 61,50 (konto nieuwzględnianie w RZiS)

Pojawić się tu jednak może problem z operacjami takimi jak pożyczka udzielona przez spółkę udziałowcowi. Jest to wydatek, który standardowo księgujemy na konto bilansowe, zatem przypisanie odpowiedniego konta analitycznego – kosztowego mogłoby stanowić problem. Można umiejscowić takie konto w zespole „2” i odpowiednio je opisać jako konto z kategorii ukrytych zysków.

Możemy skorzystać także z innego rozwiązania. Dla potrzeb ewidencji zdarzeń gospodarczych z kategorii CIT estońskiego można utworzyć dodatkowe konto syntetyczne pozabilansowe. Oczywiście w razie potrzeby do konta pozabilansowego można także utworzyć konta analityczne dla różnych kategorii ukrytych zysków czy też wydatków nie związanych z działalnością. Posłużyć można się tu art. 28m. ustawy o PDOP, w którym wymienione są podstawowe kategorie operacji/wydatków.

Przykład

W firmie dokonano zakupu paliwa do samochodu, który nie jest używany wyłącznie na cele działalności gospodarczej. Faktura na kwotę netto 100,00 plus VAT 23,00. Rozpoznano zatem dochód z tytułu wydatków niezwiązanych z działalnością.

Księgowanie

WN 401-1 koszty eksploatacyjne -paliwo kwota 115,50

WN 221-1 VAT naliczony kwota 11,50 (50% z faktury)

MA 202-x Rozrachunki z dostawcami kwota 123,00

WN 900 ukryte zyski kwota 61,50

Modyfikacja planu konta dla potrzeb ewidencji wypracowanych zysków i strat

Przygotowanie planu kont dla potrzeb estońskiego CIT warto także zmodyfikować pod kątem wyodrębnienia kapitałów oraz zysków z lat ubiegłych dotyczących dwóch okresów, czyli z okresu przed opodatkowaniem ryczałtem oraz okres opodatkowania ryczałtem.

Salda tych kont posłużą do przygotowania prawidłowego Bilansu, w którym po stronie Pasywów dokonać trzeba dodatkowego podziału zysków i strat.

Warto zatem w zespole kont „8” przygotować odpowiednie konta analityczne, które posłużą ewidencji kapitałów w podziale na okresy, kiedy zostały wypracowane.

Dodatkowo w przypadku wypłaty dywidendy jednoznacznie można określić w jakim czasie wypracowany został zysk, który podlega podziałowi i jaki rodzaj opodatkowania zastosować dla wypłaty dywidendy (zaliczki na poczet dywidendy). Jeśli dywidenda dotyczy zysku sprzed opodatkowania ryczałtem zastosować należy 19 % podatku natomiast zysk wypracowany w czasie opodatkowania na zasadach CIT estońskiego stosujemy 19% stawki a obliczoną zaliczkę na podatek PIT możemy obniżyć o odpowiednio 90% w przypadku małego podatnika i 70% w przypadku dużego podatnika kwoty podatku od zysku zapłaconego przez samą spółkę, która ten zysk wypracowała.

Niektóre programy dostępne na rynku w swojej ofercie posiadają moduły przygotowane na potrzeb prowadzenia ewidencji w ramach estońskiego CIT. Takim programem jest np. Systim, w którym plan kont dostosowany do ewidencji operacji związanych z obowiązkiem zapłaty ryczałtu od dochodu spółek.

4. Zapłata podatku

Ryczałt od dochodów spółek to obowiązek zapłaty podatku w dwóch terminach:

- do 20. dnia miesiąca następującego po miesiącu, w którym dokonano wypłaty, wydatku lub wykonania świadczenia zakwalifikowanego jako ukryty zysk i wydatek niezwiązany z działalnością gospodarczą a także z tytułu zmiany wartości składników majątku,

- do końca trzeciego miesiąca roku podatkowego następującego po roku, w którym podjęto uchwałę o podziale lub pokryciu wyniku finansowego lub w którym dokonano wypłaty dochodu z tytułu rozdysponowanego zysku (w całości lub w części) lub w którym powinny być zarachowane przychody, koszty stanowiące dochód z tytułu nieujawnionych operacji gospodarczych.

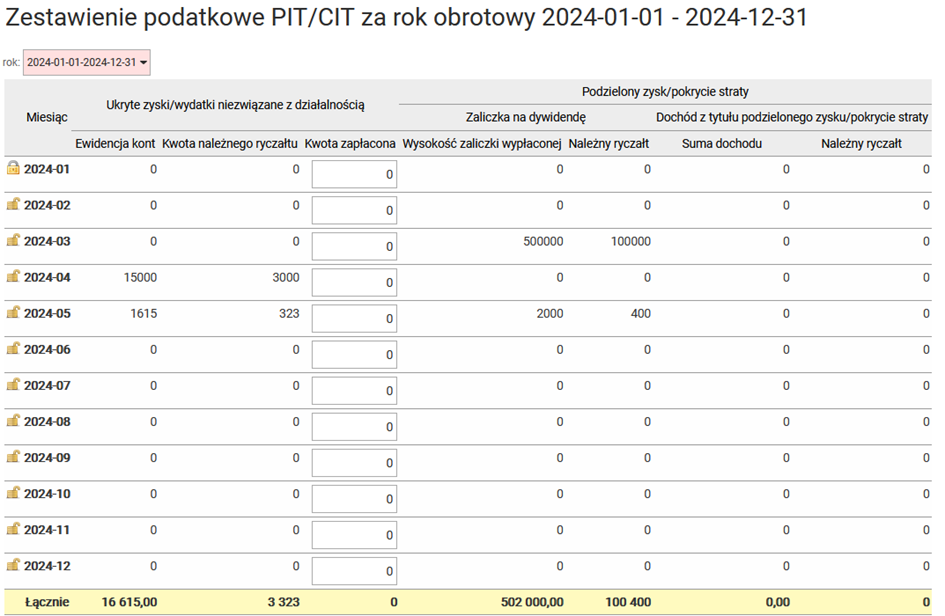

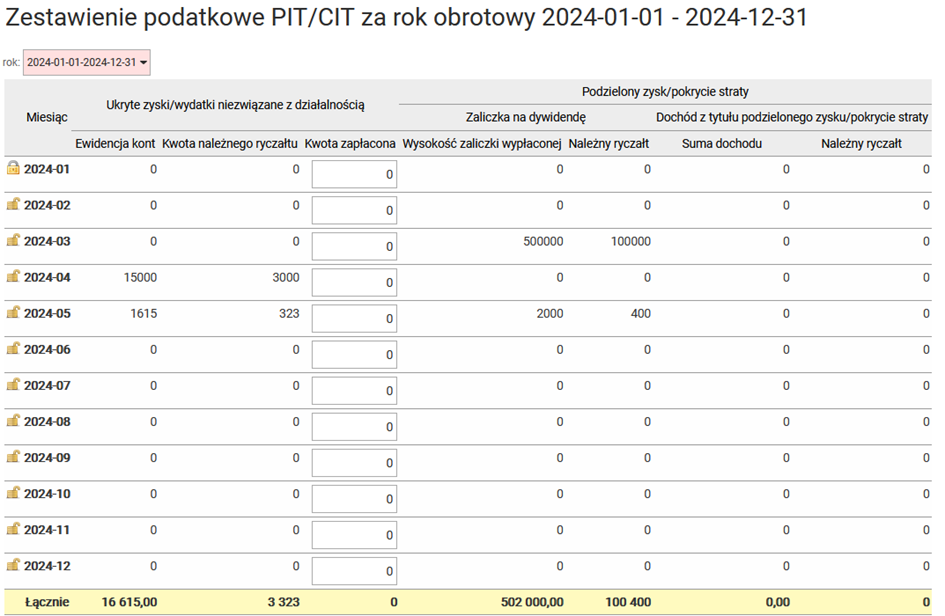

Przykładowo, w programie Systim poszczególne kategorie dochodu, będące podstawa opodatkowania, widoczne są w zestawieniu podatkowym. Wartości z zestawienia mogą być wykorzystane do przygotowania rocznej deklaracji CIT 8E.

5. Sprawozdania

Jak wspomniano wyżej przepisy o ryczałcie od dochodów spółek zobowiązują do sporządzenia sprawozdania finansowego w sposób zapewniający prawidłowe określenie w kapitale własnym kwoty zysków podzielonych i niepodzielonych odniesionych na kapitały oraz kwoty strat niepokrytych a poniesionych w latach opodatkowania ryczałtem. Z tego tez powodu plan kont powinien być rozbudowany o konta, na których te zapisy będą dokonywane i w momencie przygotowania sprawozdania w łatwy sposób będzie można odpowiednie dane pobrać do przygotowywanego sprawozdania.

W trakcie obowiązywania opodatkowania w formie ryczałtu od dochodu spółek przygotowane okresowe sprawozdanie powinno zawierać także dodatkowe informacje w stosunku do załączników dotyczących przygotowaniu sprawozdania zawartych w ustawie o rachunkowości.

W kapitałach zapasowych oraz pozostałych kapitałach wyodrębnić należy kwotę zysku wypracowanego w latach opodatkowania ryczałtem.

Natomiast w pozycji dotyczącej zysku (straty) z lat ubiegłych dokonać należy podziału na:

– kwotę niepodzielonych zysków w latach opodatkowania ryczałtem,

– kwotę niepokrytych strat poniesionych w latach opodatkowania ryczałtem.

Autor:

Beata Tęgowska