Informacja VAT-UE

W przypadku wykonywania transakcji wewnątrzwspólnotowych podatnik powinien zarejestrować się jako podatnik VAT-UE (zgłoszenie na druku VAT-R), gdyż może pojawić się konieczność ich wykazania w informacji podsumowującej VAT-UE. W informacji tej powinny być wykazane dane dotyczące:

- wewnątrzwspólnotowej dostawy towarów,

- wewnątrzwspólnotowego nabycia towarów,

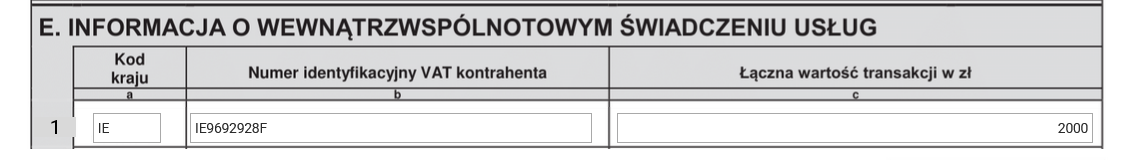

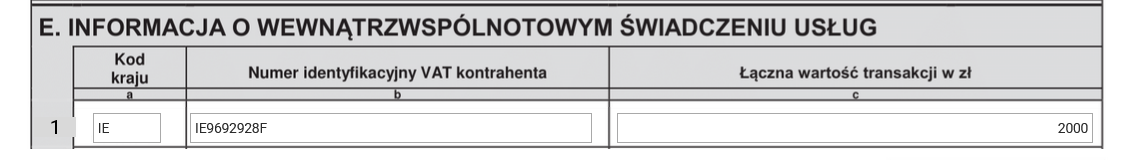

- wewnątrzwspólnotowego świadczenia usług,

- przemieszczeń towarów w procedurze magazynu typu call - off stock na terytorium kraju członkowskiego inne niż terytorium kraju.

Informacja ta powinna zostać sporządzona i wysłana za okresy, w których wystąpiły ww. zdarzenia. W przypadku braku wewnątrzwspólnotowych transakcji nie ma obowiązku przesyłania tzw. zerowych informacji VAT-UE.

Informację tę należy przesłać do urzędu skarbowego do 25. dnia miesiąca następnego. Wykazujemy w niej kod kraju kontrahenta, jego numer identyfikacyjny oraz łączną wartość transakcji.

Korekta VAT-UE

Pomimo iż zakres danych wykazywanych w druku VAT-UE nie jest bardzo rozbudowany, może zdarzyć się, że będzie potrzeba skorygowania przesłanej informacji. Wynika to z art. 101 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług.

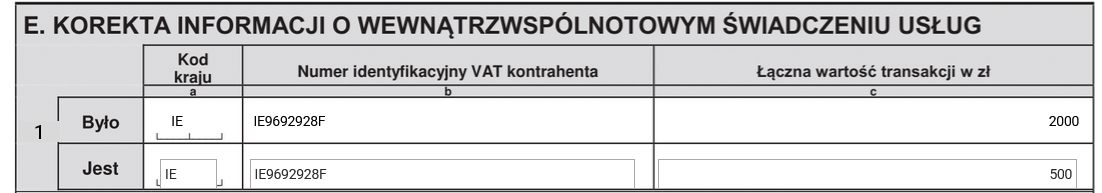

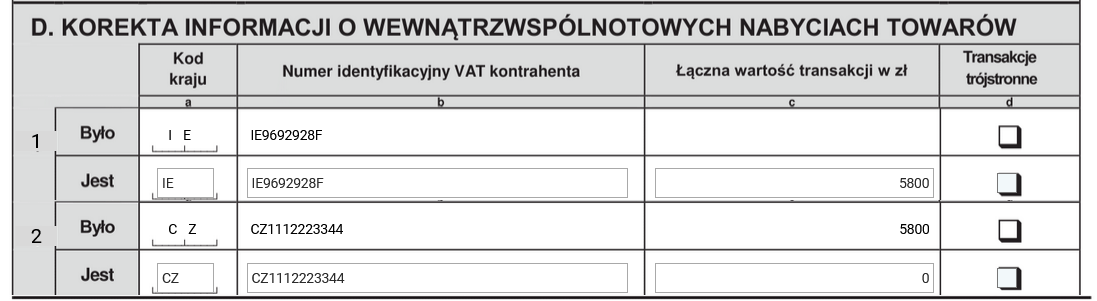

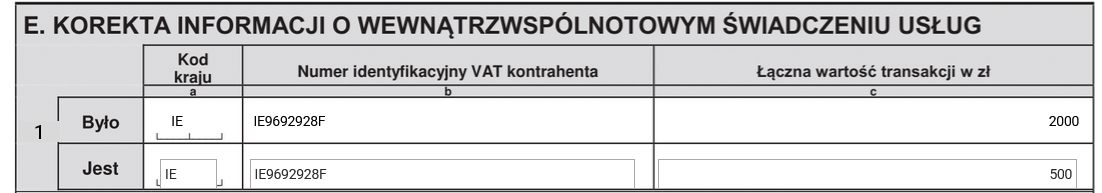

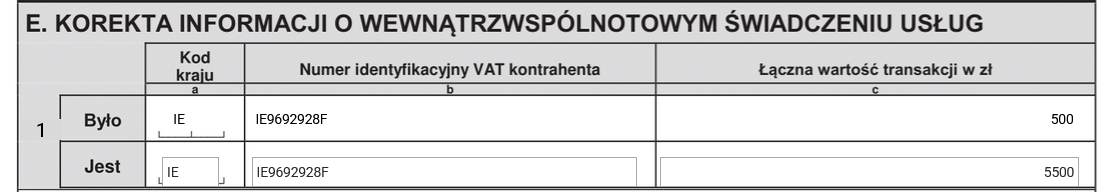

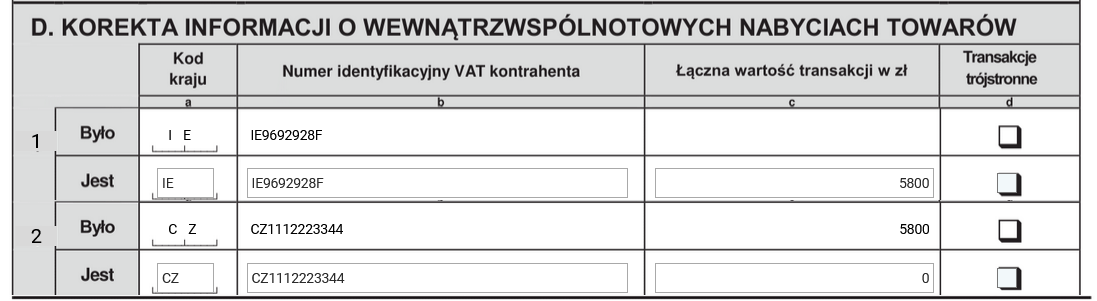

Korekty dokonujemy na druku VAT-UEK. Istotną różnicą jest to, że w druku korekty wpisujemy dane sprzed korekty, czyli „było” i dane po korekcie, czyli „jest”. Uwzględniamy tylko dane z wierszy, które uległy zmianom.

Przepisy nie wskazują, ilu korekt można dokonać. Każde ujawnienie zmian w stosunku do informacji pierwotnej VAT-UE, powoduje konieczność sporządzenia korekty tej informacji na druku VAT-UEK. W przypadku sporządzania pierwszej korekty nie ma wątpliwości, jakie dane powinny się w niej znaleźć.

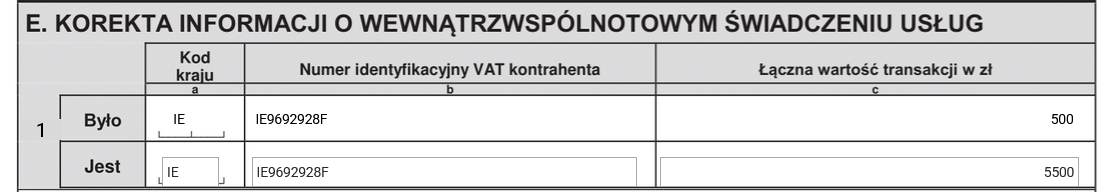

Wątpliwości mogą się pojawić w sytuacji, gdy dokonujemy drugiej (lub następnej) korekty kwoty dla tego samego kontrahenta. Może pojawić się wątpliwość, jaką wartość transakcji ująć w pozycji „było”. Czy ma być to kwota z pierwotnej informacji, czy może kwota, która została zmieniona korektą?

Otóż w przypadku kolejnej korekty dotyczącej takiego samego rodzaju transakcji z tym samym kontrahentem w polu „było” wpiszemy wartość, która obowiązuje po sporządzeniu pierwszej korekty informacji. W polu "było" zawsze podajemy więc stan uprzedni, taki jaki był przed wystawieniem korekty, zaś w polu "jest" stan, który ma obowiązywać po jej wystawieniu.

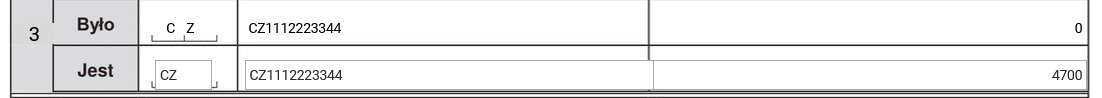

Może się zdarzyć także inna sytuacja, gdy korekta będzie polegała na wykazaniu wewnątrzwspólnotowych transakcji, które nie były widoczne w pierwotnym druku VAT-UE. W takim przypadku w wierszu „było” niczego nie uzupełnimy, natomiast w wierszu „jest” uzupełnimy aktualnymi danymi o transakcjach wewnątrzwspólnotowych.

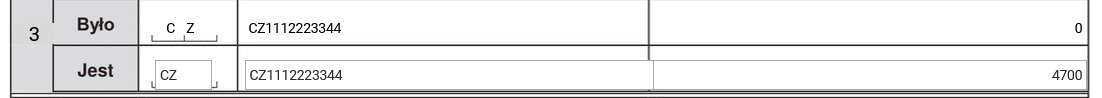

W przypadku błędnego wykazania kodu kraju lub numeru NIP kontrahenta w pierwotnej informacji, w korekcie należy uzupełnić poprawne dane kontrahenta w przedstawiony poniżej sposób.

Autor: Teresa Warska