Ulga za złe długi w podatku VAT

Tak zwana ulga za złe długi jest regulacją umożliwiającą wierzycielowi, czyli sprzedawcy, odzyskanie kwoty podatku VAT z faktur sprzedażowych (VAT należny), które nie zostały opłacone przez kontrahenta w terminie 90 dni. Termin ten jest liczony od dnia upływu terminu płatności wynikającego z faktury.

Bez względu na to, czy dokumenty zakupowe są wprowadzane poprzez moduł Sprzedaż i magazyn, czy bezpośrednio w module Księgowość zarówno zasada ewidencji, jak i sposób wyksięgowania kosztów po terminie płatności, są takie same.

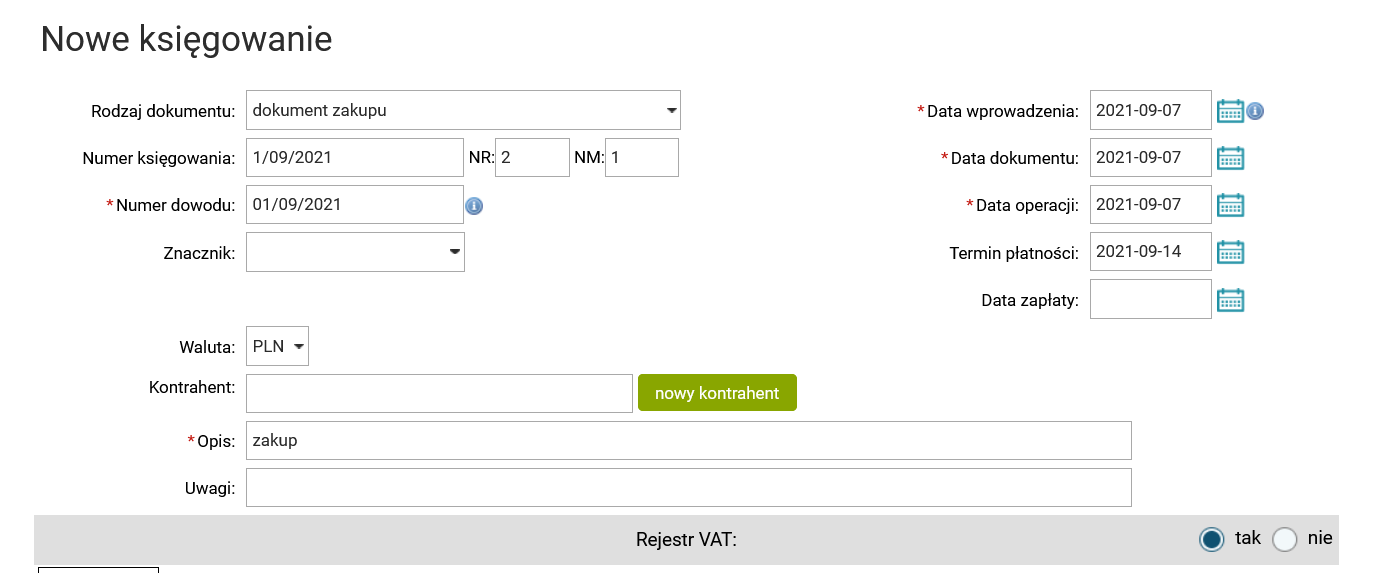

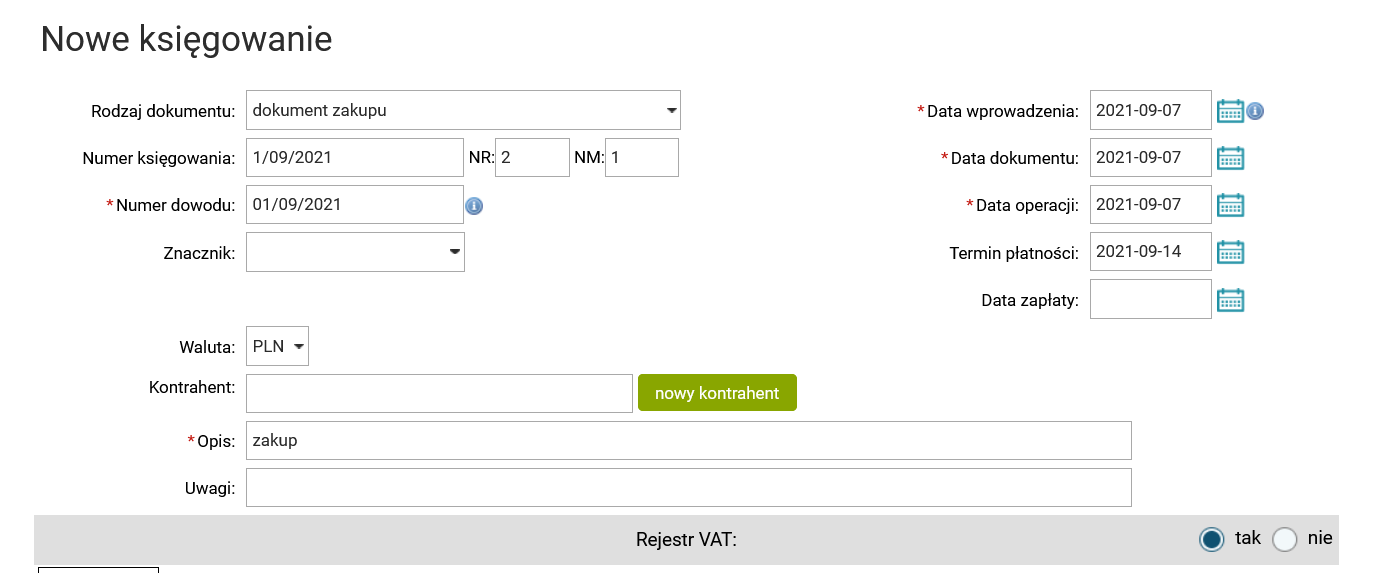

Wprowadzając dokument zakupowy w programie, należy zwrócić uwagę na określoną w nim datę płatności. Ta właśnie data będzie kluczowa do określenia dnia, od którego będzie można zastosować ulgę za złe długi.

Aby wprowadzony dokument został ujęty w rozliczeniach VAT oraz w rozliczeniach podatku dochodowego musi on być zaksięgowany. Jeżeli korzystamy z automatycznych księgowań w Systim, nie ma konieczności pamiętać o tym warunku, gdyż wszystkie wprowadzane dokumenty są od razu księgowane.

W przypadku gdy nie korzystamy z automatycznych księgowań i wprowadzamy faktury poprzez moduł Sprzedaż i magazyn, musimy pamiętać, żeby je zaksięgować. W przeciwnym wypadku nie będą one uwzględnione w rozliczeniach podatkowych.

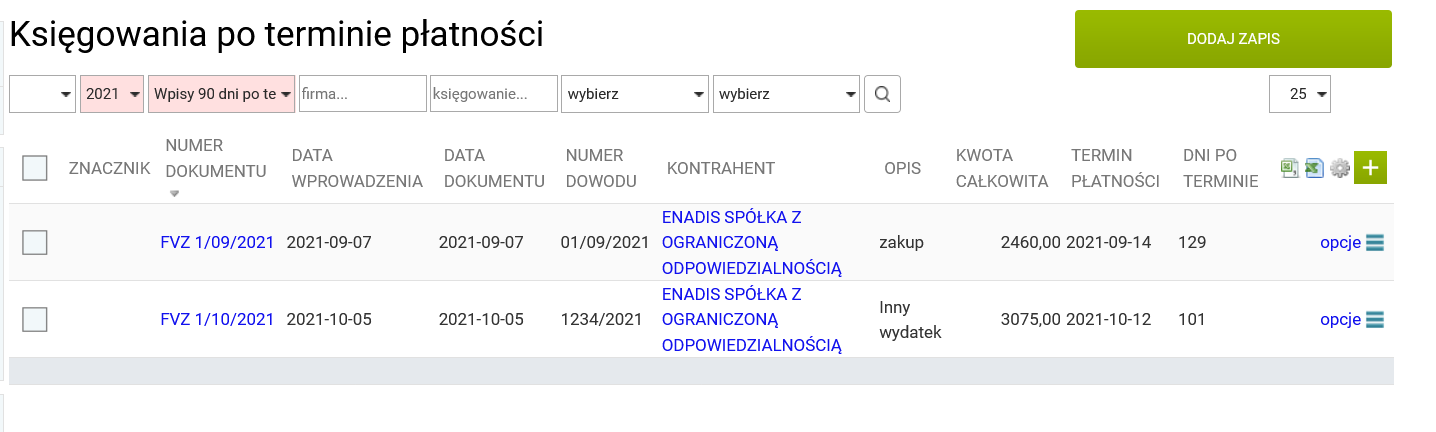

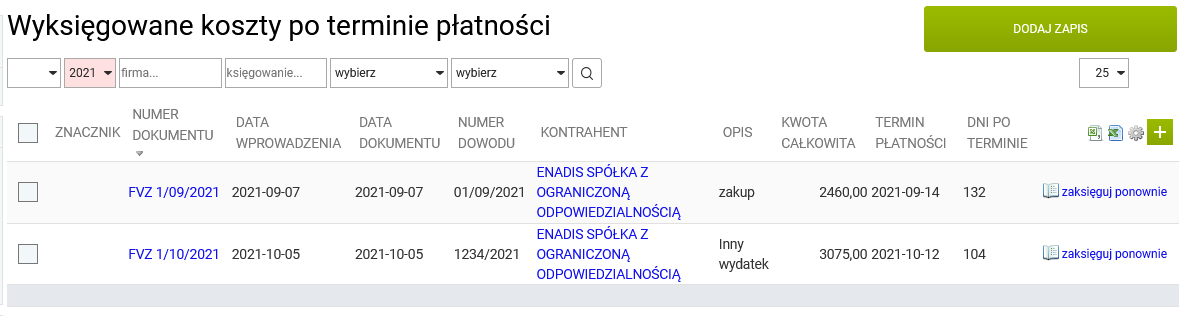

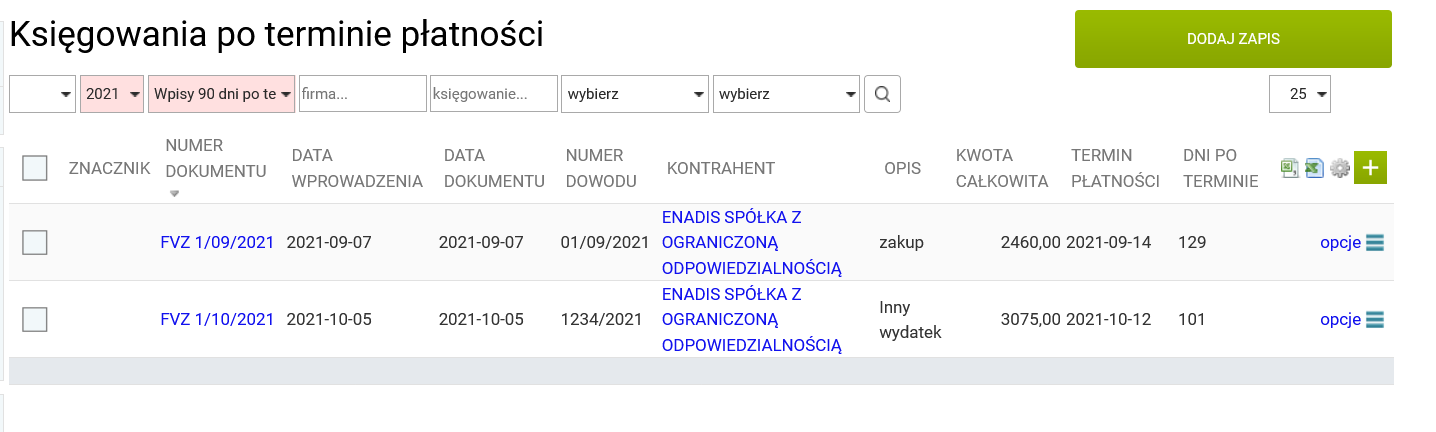

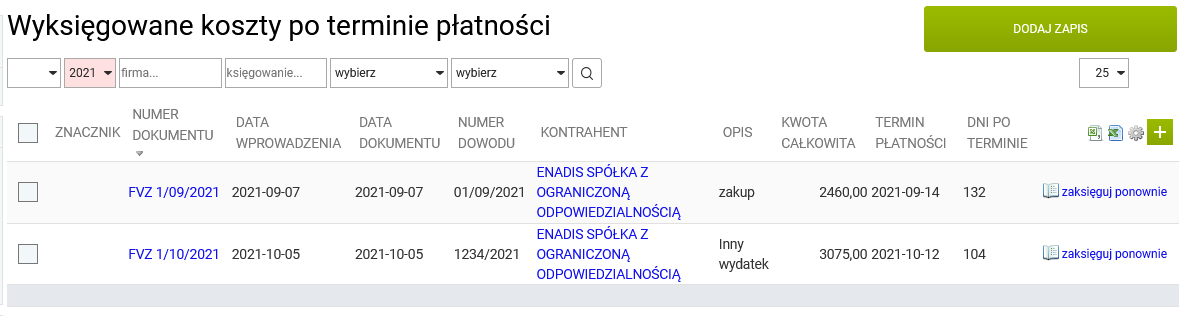

W sytuacji, kiedy faktura nie zostanie opłacona w terminie i nie zostanie do niej dodana żadna płatność, faktura taka pojawi się na liście kosztów po terminie płatności.

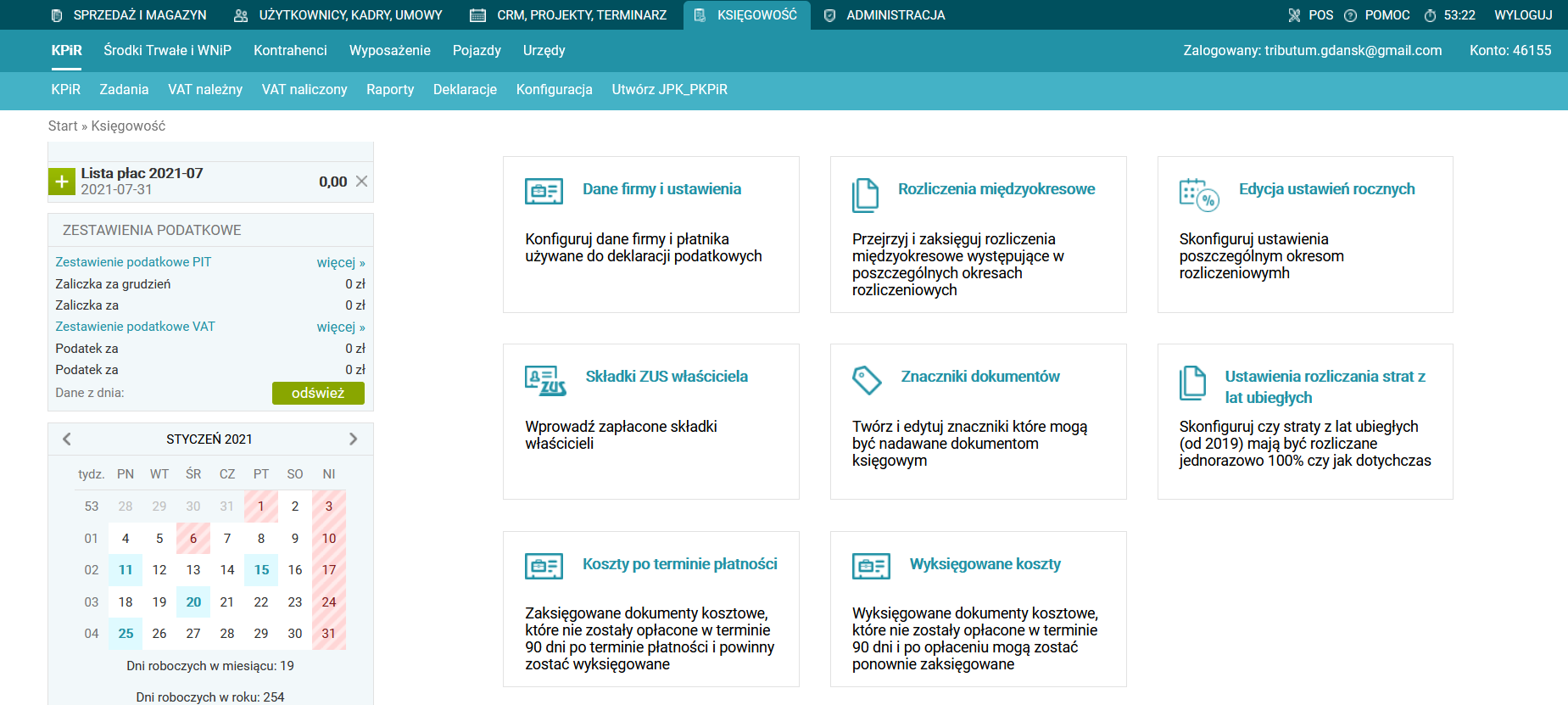

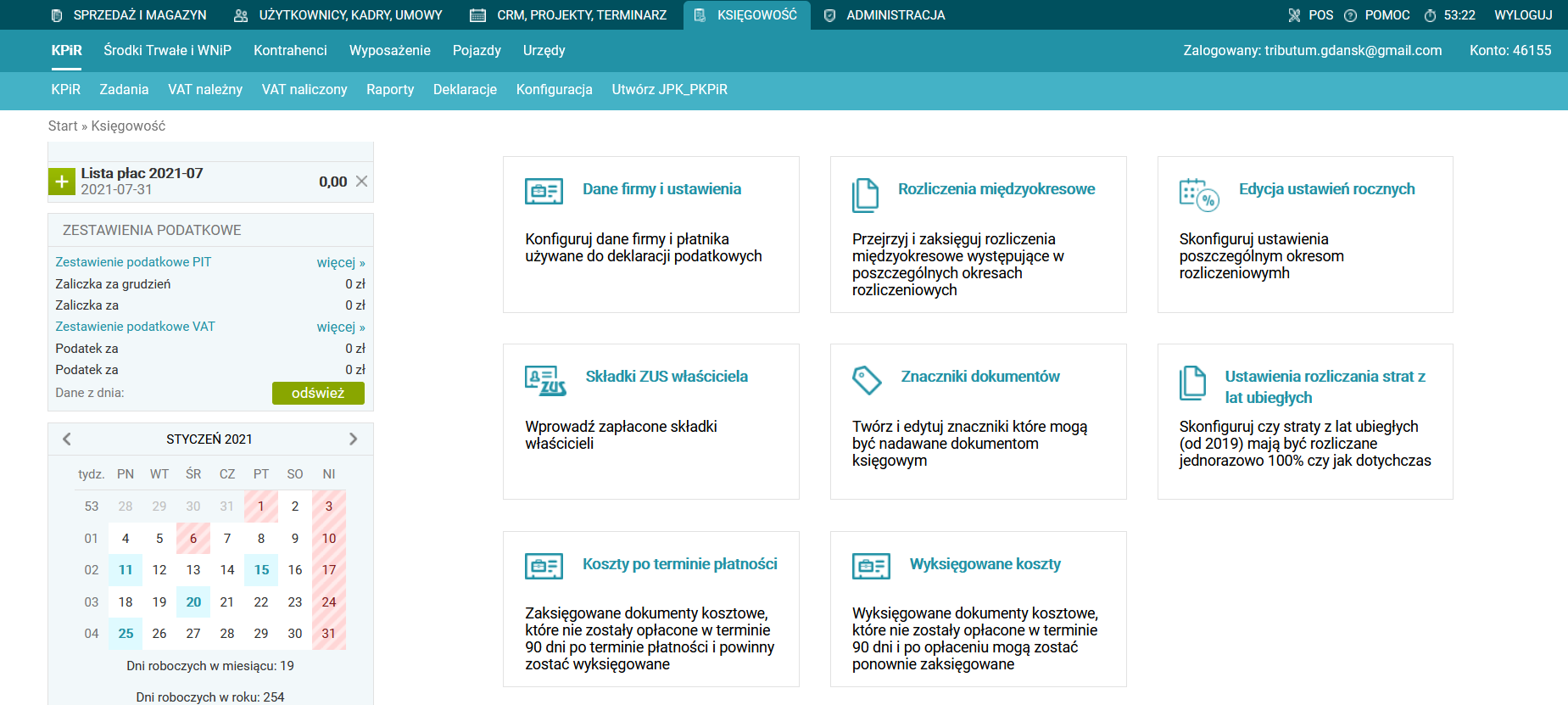

Listę tę znajdziemy w module Księgowość, wybierając zakładkę Konfiguracja -> Koszty po terminie płatności.

Jest tu widoczna lista zaksięgowanych, ale jeszcze nieopłaconych dokumentów.

Poprzez filtr można wybrać czy mają być widoczne wszystkie nieopłacone faktury, czy tylko te, których termin płatności przekracza 90 dni.

W tym właśnie miejscu możemy skorzystać z ulgi na złe długi i wyksięgować faktury zakupowe. Korzystając z menu „opcje”, znajdującego się po prawej stronie listy, możemy taki dokument wyksięgować.

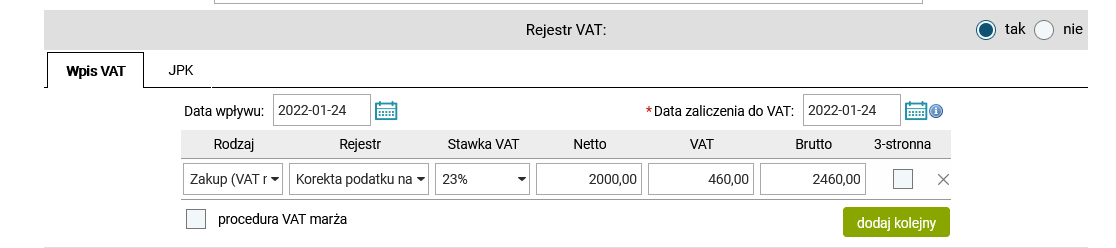

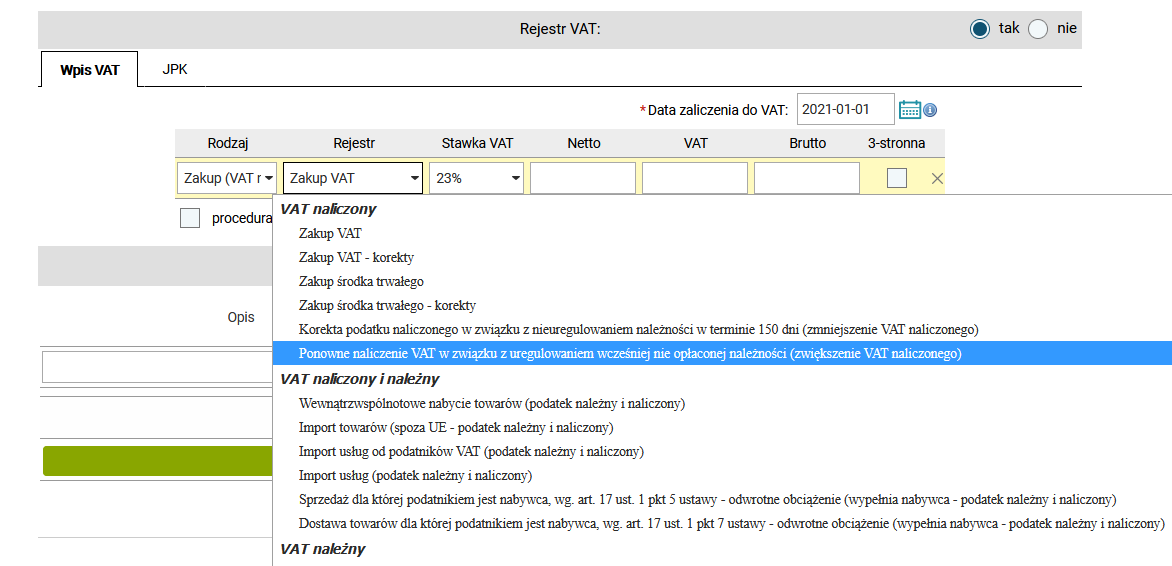

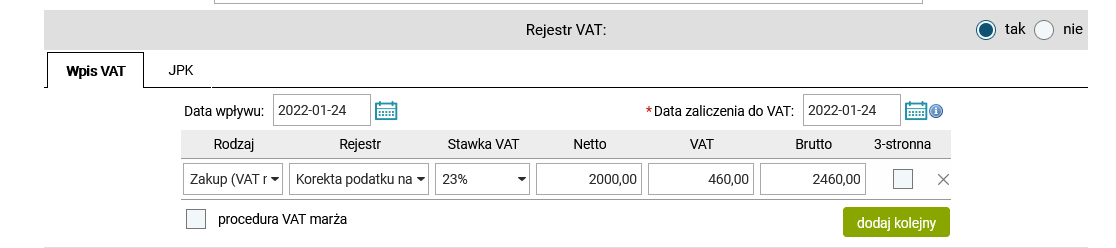

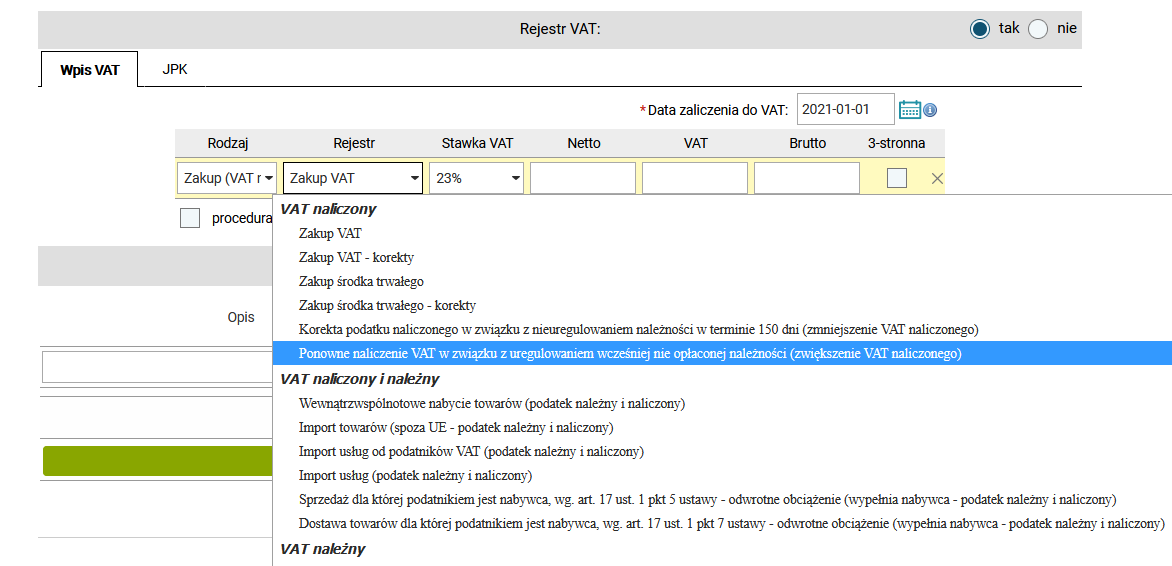

Otworzy się nowy formularz księgowania, na którym w części dotyczącej rozliczenia VAT będzie wskazany rejestr „korekty podatku naliczonego w związku z brakiem płatności”.

Należy zwrócić szczególną uwagę na daty, gdyż będą one determinować, kiedy taka korekta będzie uwzględniona w rozliczeniu VAT. Możemy od razu wypełnić drugą część formularza dotyczącą księgowości, aby od razu uwzględnić zmiany także w rozliczeniu podatku dochodowego.

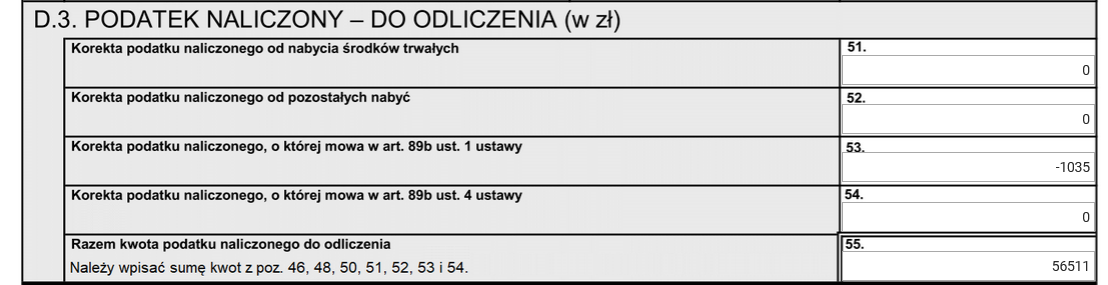

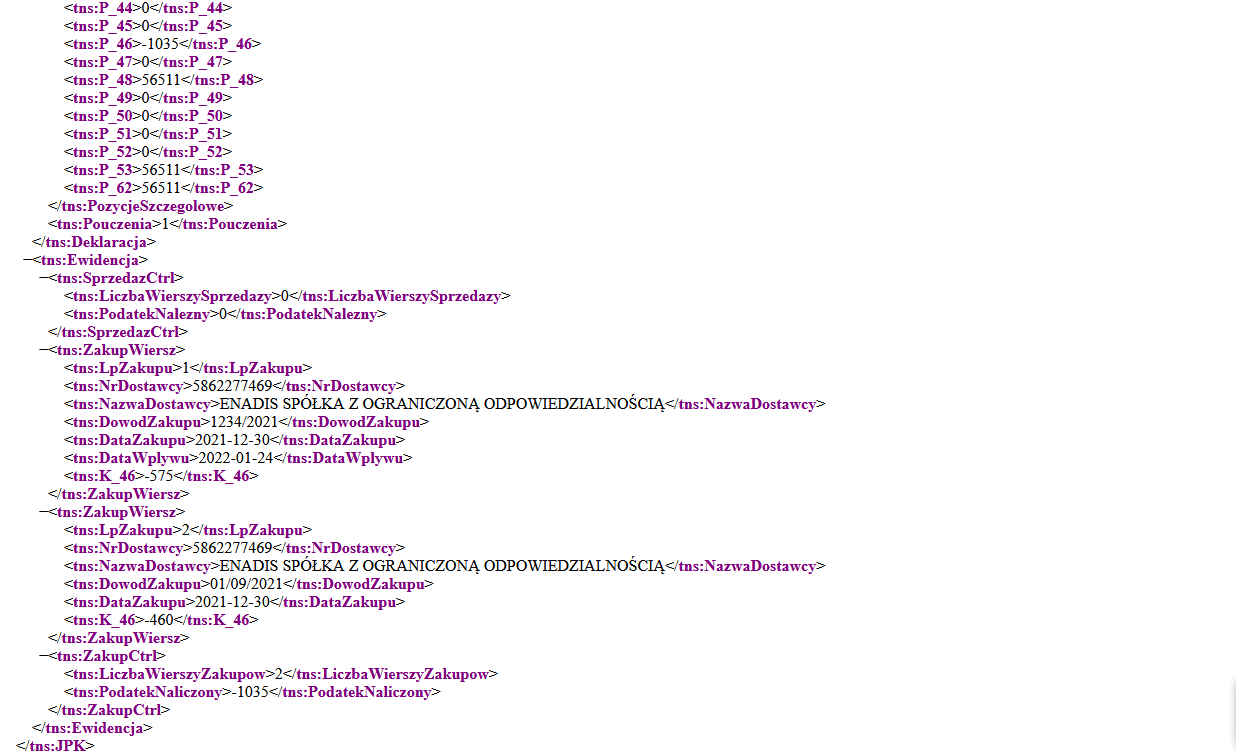

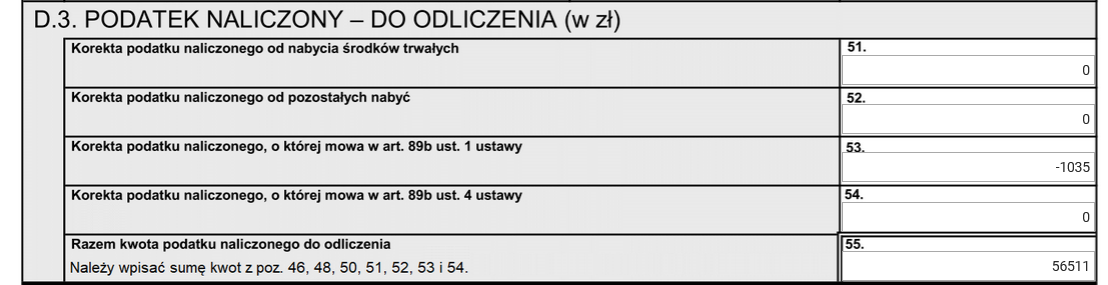

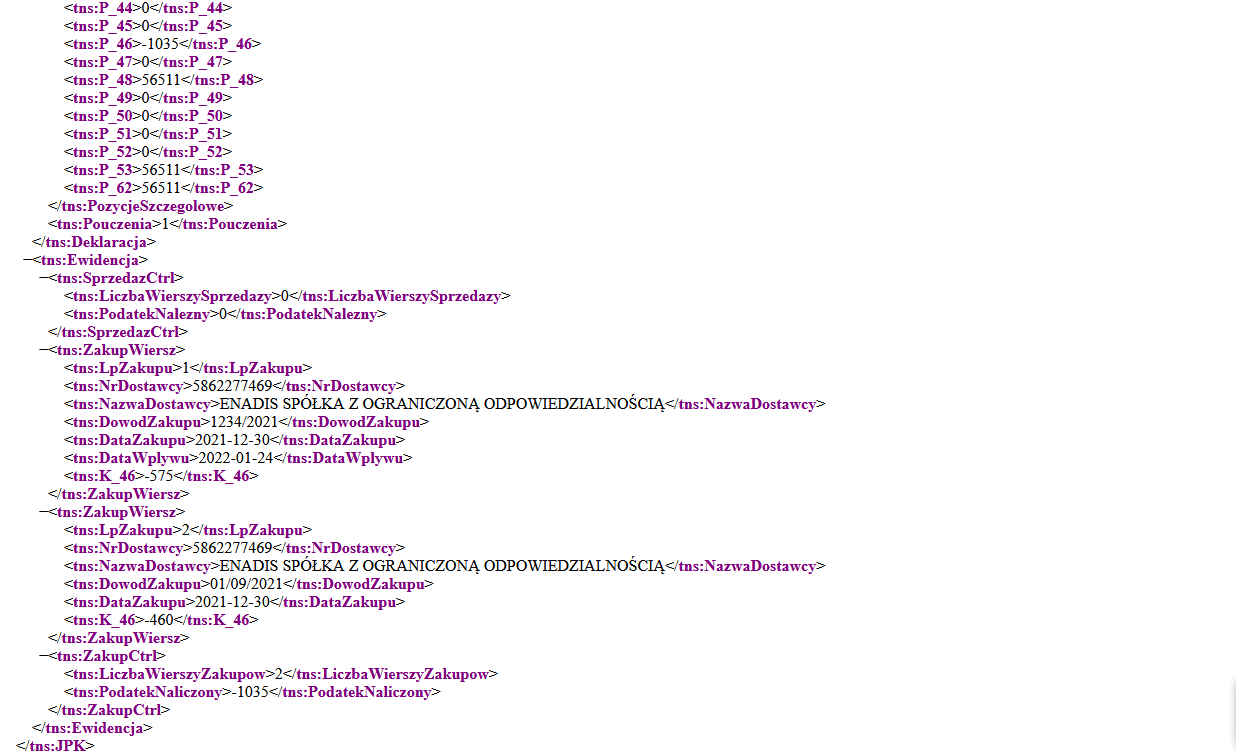

Po zapisaniu formularza korekta podatku VAT będzie widoczna w części deklaracyjnej jako korekta podatku naliczonego, o której mowa w art. 89b ust. 1 ustawy o VAT.

W przypadku częściowego uregulowania należności przez dłużnika w terminie 90 dni od dnia upływu terminu płatności faktury, korekta będzie dotyczyła jedynie podatku naliczonego przypadającego na nieuregulowaną część należności.

W takiej sytuacji podczas wyksięgowania kosztu musimy wpisać kwotę odpowiadającą rzeczywistej korekcie.

Wpisu dokonujemy w dacie (miesiącu), w której korzystamy z ulgi. Nie korygujemy miesiąca, w którym wystawiona została nieopłacona faktura.

Dokonane korekty podatku naliczonego będą widoczne w pliku JPKV7_M lub JPKV7_K.

Koszty wyksięgowane w powyższy sposób będą widoczne na liście wyksięgowanych kosztów po terminie płatności, która możemy znaleźć w module Księgowość -> Konfiguracja -> Wyksiegowane koszty (kafelek)

Jeżeli faktura, która znajduje się na liście wyksięgowanych kosztów, zostanie opłacona, musimy odszukać ją na liście, a następnie skorzystać z polecenia „zaksięguj ponownie”.

Można również samodzielnie wprowadzać tego typu korekty kosztów, dodając wpis bezpośrednio w księgowości. W tej sytuacji należy pamiętać, aby dodając taki dokument, wybrać odpowiedni rejestr VAT z rozwijalnej listy.

Ulga za złe długi w podatku PIT / CIT

Ulga na złe długi w podatkach dochodowych została wprowadzona tzw. tarczą antykryzysową i obowiązuje od 2020 roku. Co do zasady ulgę tę wykazuje się w rocznym zeznaniu podatkowym. Nic jednak nie stoi na przeszkodzie, aby uwzględnić tę ulgę przy ustalaniu zaliczki na podatek dochodowy.

W przypadku podatków dochodowych, rozliczenie ulgi na złe długi polega na zwiększeniu lub zmniejszeniu podstawy opodatkowania o kwotę faktury, która nie została opłacona po upływie 90 dni od dnia upływu terminu zapłaty określonego na fakturze lub w umowie.

Można to zrobić poprzez wpisy bezpośrednie w księgowości. Chcąc zmniejszyć podstawę opodatkowania, należy wprowadzić zapis dotyczący danej transakcji ze znakiem minus. Pozostałe dane wprowadzamy w identyczny sposób jak przypadku wprowadzania każdej innej faktury, dotyczy to danych kontrahenta czy danych dotyczących danego zdarzenia.

Natomiast w rozliczeniu rocznym należy uzupełnić dane w części E.5 deklaracji CIT-8 wraz z załącznikiem CIT/WZ. Osoby fizyczne prowadzące działalność gospodarczą, dane do ww. ulgi wykażą w odpowiednich polach deklaracji oraz w załączniku PIT/WZ (dotyczy to deklaracji PIT-36, PIT-36L) lub załącznik PIT/WZR (dotyczy deklaracji PIT-28).

Autor: Teresa Warska