W przypadku gdy podatnik zobowiązany jest do korekty podatku naliczonego w sytuacjach, o których mowa w art. 90a-90c oraz art. 91 ustawy, z tytułu nabycia pozostałych towarów i usług, w programie Systim działania zależne są od prowadzonej ewidencji księgowej. Korektę podatku wykazujemy w pierwszym okresie rozliczeniowym kolejnego roku.

Księgi Handlowe

W pierwszej kolejności wprowadzić należy zapis do rejestru VAT, aby program mógł pobrać dane do deklaracji.

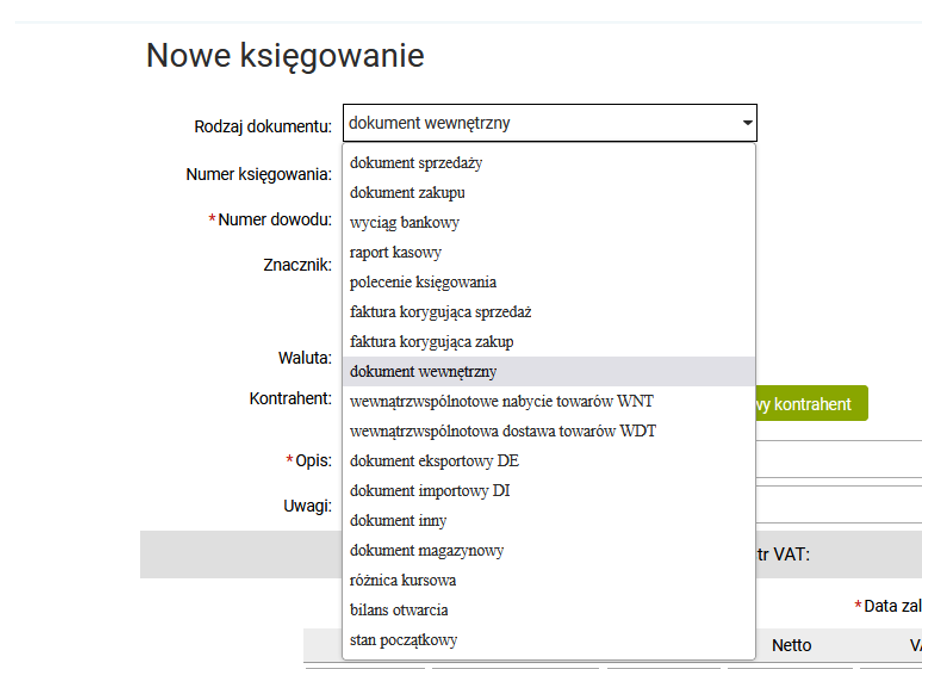

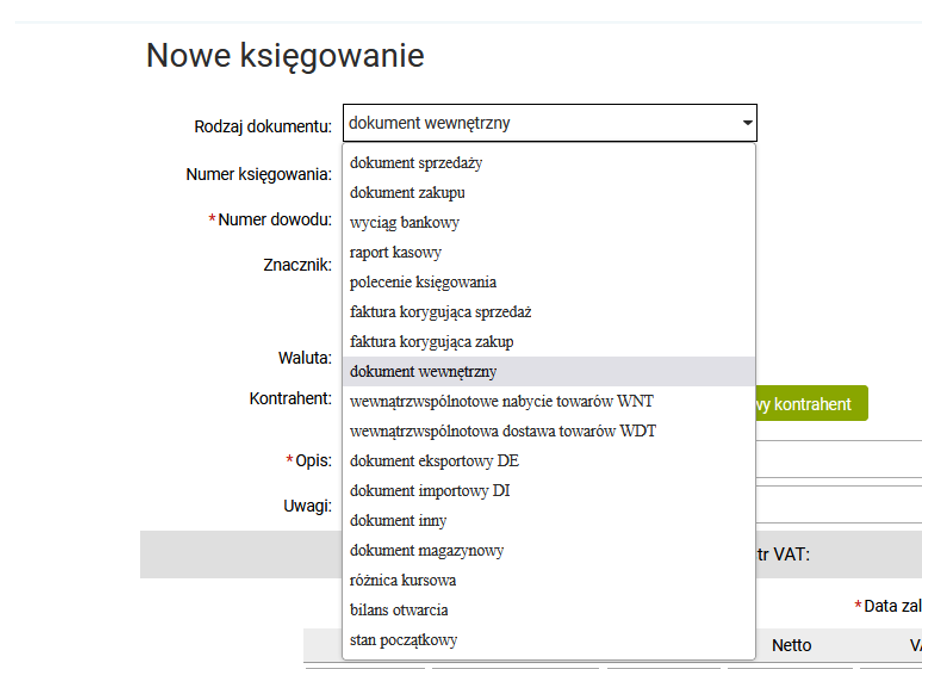

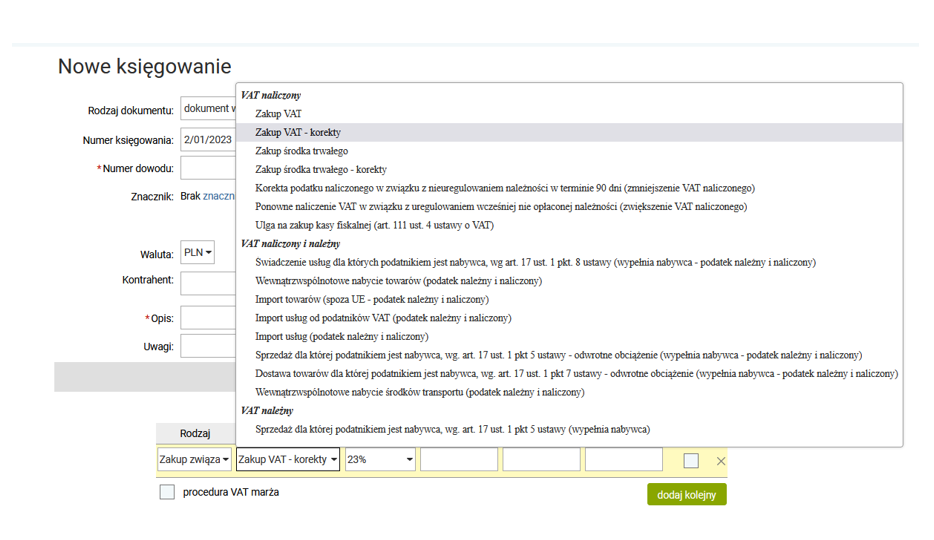

W zakładce „Księgowość”> „Księgi Handlowe”> „VAT naliczony” dodajemy nowy zapis. W tym celu wybieramy jako rodzaj dokumentu „dokument wewnętrzny”,

Następnie uzupełniamy dane związane z datą, opisem operacji i kwotami VAT.

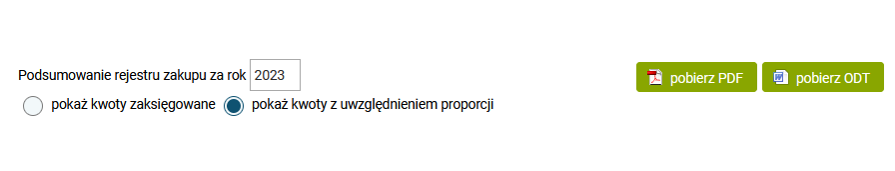

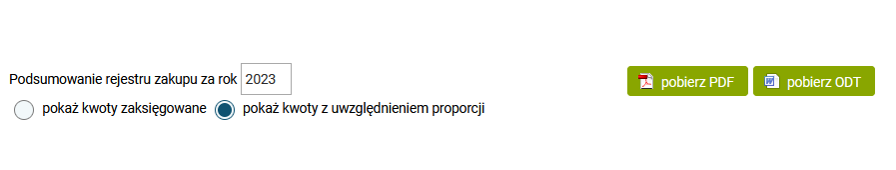

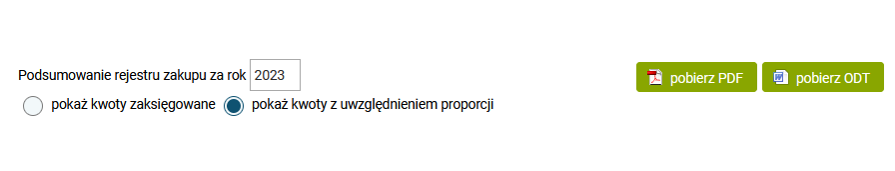

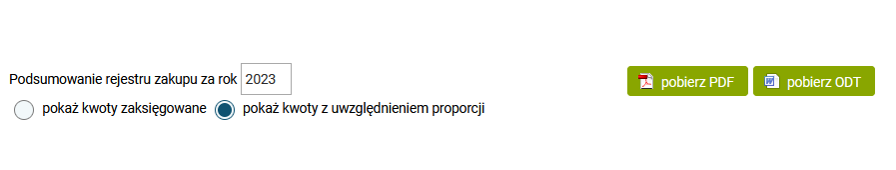

W celu ustalenia kwoty podatku VAT, o jaką ma być skorygowana deklaracja, możemy posłużyć się raportem, który wygenerować można w zakładce „Księgowość” > „Księgi Handlowe” > ”Raporty”. Zależnie od wyboru sposobu prezentacji uzyskamy informację o kwotach VAT wynikających z dokumentów kosztowych albo kwotach VAT faktycznie odliczonych zgodne z zastosowaną proporcją w całym roku.

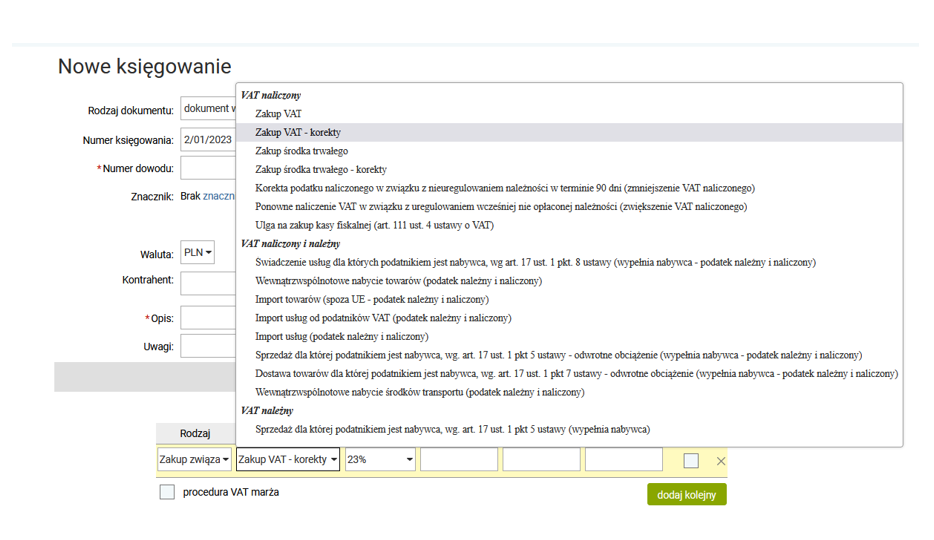

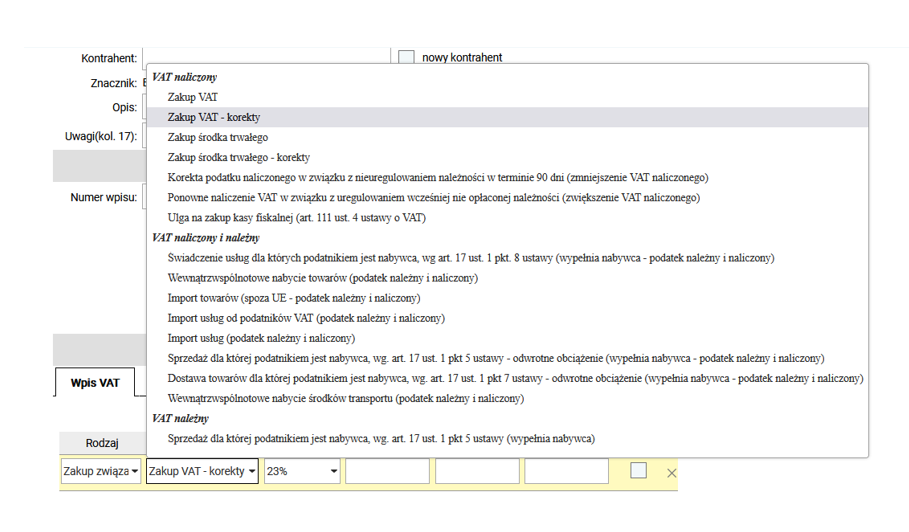

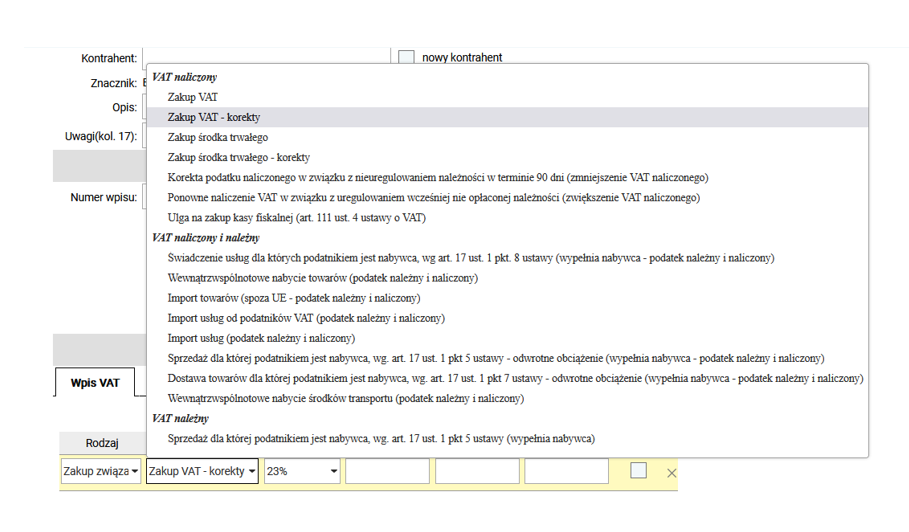

Kolejnym krokiem jest wybór odpowiedniego Rejestru VAT. Aby kwota podatku wykazana została prawidłowo w pliku JPK należy wybrać „Zakup VAT korekty”. Następnie uzupełniamy dane w rejestrze.

Nadmienić również należy, że korekcie podlegają także koszty związane z wcześniej rozliczonym podatkiem VAT. Dlatego też zależnie od tego, czy proporcja zmieniła się na „plus” czy na „minus”, maja one wpływ na podatek dochodowy. Można w tym celu wprowadzić równocześnie zapis do ksiąg handlowych dotyczący korekty kosztów podatkowych.

Dane z dokumentu zostaną wykazane w deklaracji JPK V7M lub V7K w polu K_45 z oznaczeniem „WEW”.

KPiR

W zakładce „Księgowość” > „KPiR” wybieramy kafelek Dodaj zapis. Wybieramy rodzaj dokumentu jako przychód lub koszt, zależnie od tego jaka jest faktyczna proporcja, i w konsekwencji jak kwota VAT zmieniła się - na „plus” czy na „minus”.

Jeśli w wyniku korekty możemy odliczyć większą kwotę niż pierwotnie wybieramy dokument przychodowy, jeśli kwota jest mniejsza wybieramy dokument kosztowy. Następnie uzupełniamy dane związane z datą, opisem operacji i kwotami VAT.

W celu ustalenia kwoty podatku VAT o jaką ma być skorygowana deklaracja możemy posłużyć się raportem, który wygenerować można w zakładce „Księgowość” > „KPiR” > „Raporty”. Zależnie od wyboru sposobu prezentacji uzyskamy informację o kwotach VAT wynikających z dokumentów kosztowych albo kwotach VAT faktycznie odliczonych zgodne z zastosowaną proporcją w całym roku.

Kolejnym krokiem jest wybór odpowiedniego Rejestru VAT. Aby kwota podatku wykazana została prawidłowo w pliku JPK należy wybrać „Zakup VAT korekty”.

Jeśli wybraliśmy dokument przychodowy to należy zmienić najpierw rodzaj rejestru na Zakup. W kolejnym kroku należy przejść na zakładkę JPK i wybrać oznaczenie „WEW”.

Korekcie podlegają także koszty związane w wcześniej rozliczonym podatkiem VAT, mają one wpływ na podatek dochodowy. Można w związku z tym wprowadzić równocześnie odpowiedni zapis do książki przychodów i rozchodów. Zgodnie z wcześniej dokonanym wyborem typu dokumentu (kosztowy/przychodowy) wpisujemy wartość w odpowiednią kolumnę KPiR. Następnie dokument zapisujemy.

Dane z dokumentu zostaną wykazane w deklaracji JPK V7M lub V7K w polu K_45 z oznaczeniem „WEW”.