W sytuacji, gdy podatnik otrzyma zaliczkę na poczet przyszłej sprzedaży w systemie VAT marża, np. przedmiotów używanych, zobowiązany jest tak jak w każdym innym przypadku otrzymania zaliczki wykazać ją w deklaracji JPK.

Aby prawidłowo zaksięgować taką operację oszacować należy koszty przypadające na wartość sprzedaży. Podstawą opodatkowania w tym wypadku jest marża dotycząca sprzedaży, czyli różnica między kwotą sprzedaży - wartością, jaką powinien zapłacić kontrahent za nabywany towar lub usługę a kwotą nabycia równoznaczną z kosztem poniesionym przez sprzedawcę.

W pierwszej kolejności ustalamy proporcję między wpłaconą zaliczką a całkowitą wartością sprzedaży. Tę sama proporcję stosujemy do poniesionych już kosztów albo kosztów oszacowanych.

|

Przykład:

Przedmiotem sprzedaży jest używany samochód, za który sprzedawca spodziewa się uzyskać kwotę 25 000 zł. Wartość tego pojazdu to kwota 15 000 zł. Sprzedawca otrzymał zaliczkę na poczet dostawy w wysokości 10 000 zł.

Ustalenie proporcji 10 000 / 25 000 = 0,4

Koszty przypadające na wartość zaliczki 0,4 * 15 000 = 6 000

Marża ustalona od wpłaconej zaliczki 10 000 – 6 000 = 4 000

Podatek VAT od marzy 4 000 / 1,23 – 4000 = 747,97

|

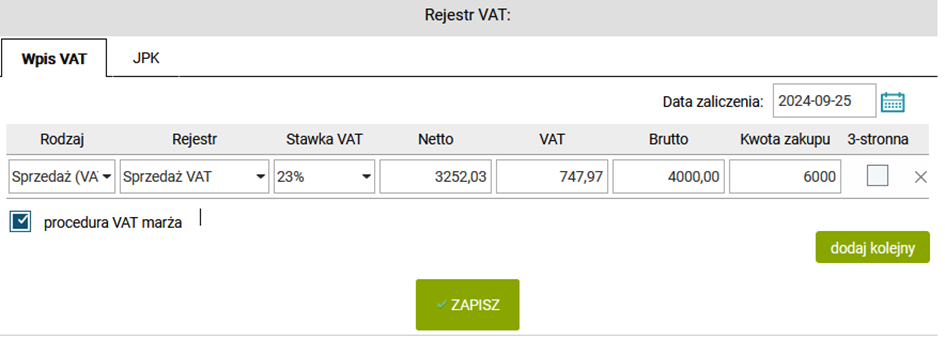

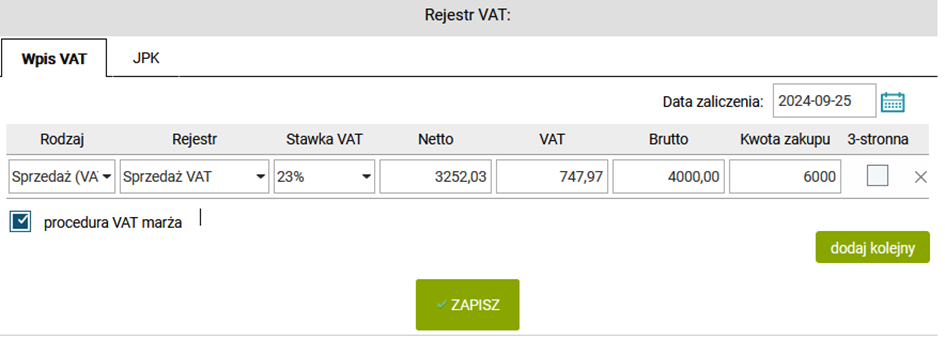

Jak wprowadzić powyższe dane do Systim aby prawidłowo przygotować deklarację?

Dane wprowadzamy bezpośrednio w module Księgowość -> VAT należny. Dodajemy nowy dokument, w którym odpowiednio uzupełniamy rejestr. W pozycji Brutto wpisujemy kwotę marży a w pozycji Kwota zakupu kwotę kosztów przypadających na wpłacona zaliczkę.

W kolejnym kroku przechodzimy na zakładkę JPK wprowadzonego dokumentu i oznaczamy odpowiednią procedurę dla danej transakcji.